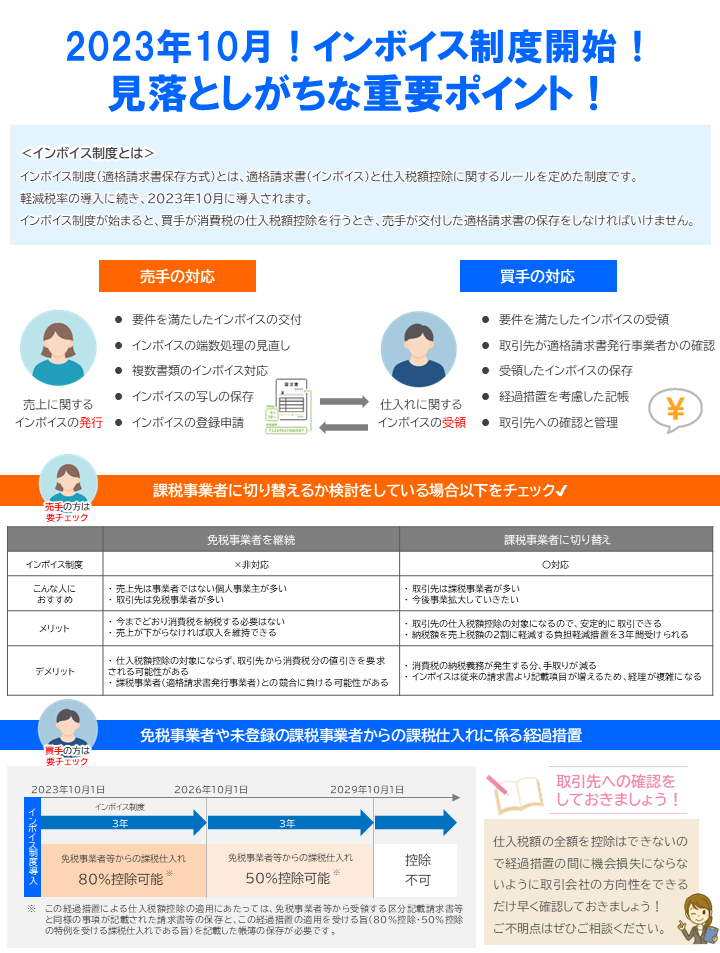

2023年10月!インボイス制度開始!見落としがちな重要ポイント!

■ 「インボイス制度」とは ━━━━━・・・・・‥‥‥………

インボイス制度(適格請求書保存方式)とは、 適格請求書(インボイス)と仕入税額控除に関するルールを定めた制度です。

軽減税率の導入に続き、2023年10月に導入されます。

インボイス制度が始まると、買手が消費税の仕入税額控除を行うとき、 売手が交付した適格請求書の保存をしなければいけません。

<詳しくはこちら>

【売手の対応】

◎売上に関するインボイスの発行

・要件を満たしたインボイスの交付

・インボイスの端数処理の見直し

・複数書類のインボイス対応

・インボイスの写しの保存

・インボイスの登録申請

【買手の対応】

◎仕入れに関するインボイスの受領

・要件を満たしたインボイスの受領・取引先が適格請求書発行事業者かの確認

・受領したインボイスの保存

・経過措置を考慮した記帳

・取引先への確認と管理

■ 課税事業者に切り替えるか検討をしている場合以下をチェック✔ ━━━━━・・・・・‥‥‥………

※売り手の方は要チェック※

【免税事業者を継続】

✔インボイス制度×非対応

✔こんな人におすすめ

・ 売上先は事業者ではない個人事業主が多い

・ 取引先は免税事業者が多い

✔メリット

・ 今までどおり消費税を納税する必要はない

・ 売上が下がらなければ収入を維持できる

✔デメリット

・ 仕入税額控除の対象にならず、

取引先から消費税分の値引きを要求される可能性がある

・ 課税事業者(適格請求書発行事業者)との競合に負ける可能性がある

【課税事業者に切り替え】

✔インボイス制度〇対応

✔こんな人におすすめ

・ 取引先は課税事業者が多い

・ 今後事業拡大していきたい

✔メリット

・ 取引先の仕入税額控除の対象になるので、安定的に取引できる

・ 納税額を売上税額の2割に軽減する負担軽減措置を3年間受けられる

✔デメリット

・ 消費税の納税義務が発生する分、手取りが減る

・ インボイスは従来の請求書より記載項目が増えるため、経理が複雑になる

■ 免税事業者や未登録の課税事業者からの課税仕入れに係る経過措置 ━━━━━・・・・・‥‥‥………

※買い手の方は要チェック※

・2023年10月1日インボイス制度導入~2026年9月30日までの3年間

免税事業者等からの課税仕入れ80%控除可能(※)

↓

・2026年10月1日~2029年9月30日までの3年間

免税事業者等からの課税仕入れ50%控除可能(※)

↓

・2029年10月1日~

控除不可

※この経過措置による仕入税額控除の適用にあたっては、 免税事業者等から受領する区分記載請求書等と同様の事項が記載された請求書等の保存と、この経過措置の適用を受ける旨 (80%控除・50%控除の特例を受ける課税仕入れである旨)を 記載した帳簿の保存が必要です。

■ さいごに ━━━━━・・・・・‥‥‥………

\取引先への確認をしておきましょう!/

仕入税額の全額を控除はできないので経過措置の間に 機会損失にならないように取引会社の方向性をできるだけ 早く確認しておきましょう!

ご不明点はぜひご相談ください。

ダウンロードはこちら

ダウンロードはこちら